- アルバイト収入の確定申告が必要な条件

- 基礎控除や勤労学生控除など活用できる控除の種類

- 確定申告の準備から申告手順までの具体的な方法

アルバイトの確定申告が必要な条件とは?

アルバイトをしている場合でも、一定の条件を満たすと確定申告が必要になります。

特に年収や控除の適用範囲が重要な判断基準です。

ここでは、確定申告が必要となる具体的な収入額や、控除の条件について詳しく解説します。

年収103万円以下の場合

年収が103万円以下の場合、基本的に所得税はかかりません。

その理由は、基礎控除(48万円)と給与所得控除(55万円)が適用されるためです。

しかし、源泉徴収された税金を返還してもらうために還付申告をする必要があります。

年収130万円以下の場合の影響

年収が130万円以下の場合、税金面だけでなく社会保険にも影響が出る可能性があります。

具体的には、扶養控除の対象から外れる可能性があり、扶養者の所得税が増えるケースもあります。

また、自分自身で社会保険料を負担しなければならない場合もあるため、事前に確認が必要です。

これらの条件を理解し、自分の収入や控除に応じて適切に対応することが重要です。

確定申告で活用できる主な控除

確定申告では、収入から控除を差し引くことで、課税所得を減らすことができます。

アルバイトでも適用できる控除がいくつかあり、これを活用することで税負担を大幅に軽減できます。

ここでは、主な控除の内容とその利用方法を詳しく解説します。

基礎控除とは?対象と金額を解説

基礎控除は、全ての納税者が受けられる控除で、2020年以降は48万円が一律適用されます。

この控除は、収入が一定金額を超えない限り自動的に適用されるため、特別な申請は不要です。

ただし、副業やその他の収入がある場合は、その合計金額に注意する必要があります。

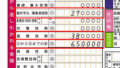

勤労学生控除で税負担を軽減する方法

学生がアルバイトをしている場合、勤労学生控除を利用できます。

この控除では、条件を満たせば27万円が課税所得から差し引かれます。

適用される条件は以下の通りです:

- 勤労収入が主な収入源であること

- 合計所得が75万円以下であること

これにより、学生でも安心してアルバイト収入を得ることが可能です。

これらの控除を活用することで、税負担を大幅に軽減できるため、しっかりと申告内容を確認することが重要です。

確定申告を行う際の準備と必要書類

確定申告をスムーズに行うためには、必要な書類や事前準備を整えておくことが重要です。

アルバイトでも申告に必要な書類は複数ありますので、事前に確認しておきましょう。

ここでは、必要な書類とそれを揃えるための具体的な方法について解説します。

源泉徴収票の重要性

確定申告で最も重要な書類の一つが源泉徴収票です。

これは雇用主が毎年1月に発行するもので、年間の収入や源泉徴収された所得税が記載されています。

万が一手元にない場合は、アルバイト先に再発行を依頼することが可能です。

控除証明書の取得方法

控除を適用するためには、関連する証明書が必要です。

例えば、勤労学生控除を受ける場合には、学生証のコピーや在学証明書が求められます。

また、医療費控除や保険料控除を申請する場合には、医療費の領収書や保険料の支払い証明書を準備しておきましょう。

これらの書類を揃えておくことで、申告の際に不備なく進めることができます。

早めに書類を確認し、必要に応じて準備を進めておくことが大切です。

具体的な申告手順とポイント

確定申告を正しく行うためには、手順をしっかりと把握することが重要です。

アルバイトでも利用できる申告方法がいくつかあり、準備を整えた上で進めることで、スムーズに申告を完了できます。

ここでは、税務署での申告とオンライン申告の手順、それぞれのポイントについて詳しく解説します。

税務署での申告方法

税務署で申告する場合は、必要書類を揃えて直接提出する方法が一般的です。

以下の手順で進めます:

- 申告書を税務署で受け取るか、事前にダウンロードして記入

- 源泉徴収票や控除証明書を添付

- 税務署の窓口または提出ボックスに書類を提出

窓口での質問にも対応してくれるため、申告が初めての場合でも安心です。

オンライン申告の手順とメリット

e-Taxを利用したオンライン申告は、時間や場所に制約されずに手続きが行えます。

オンライン申告の手順は以下の通りです:

- 国税庁のe-Taxサイトにアクセスし、申告書を作成

- 電子証明書やマイナンバーカードを利用して本人確認

- 源泉徴収票などの情報を入力し、申告書を送信

オンライン申告は、還付金が早く受け取れる点も大きなメリットです。

どちらの方法も、それぞれに利点がありますので、自分に合った方法を選んで進めることをおすすめします。

アルバイトの確定申告と控除のまとめ

アルバイトでの確定申告は、収入や控除条件を正確に把握し、適切に対応することで大きなメリットを得られます。

また、控除をしっかり活用することで、税負担を軽減できるだけでなく、還付金を受け取ることも可能です。

ここでは、申告を怠った場合のリスクと控除活用の重要性、効率的な申告方法についてまとめます。

申告しないリスクと控除活用の重要性

確定申告を怠ると、税務署からの指摘や延滞税が発生する可能性があります。

一方で、正しく申告することで還付金が得られるため、必ず収入と控除を確認して対応しましょう。

特に、基礎控除や勤労学生控除は多くのアルバイトに該当するため、これを利用しない手はありません。

効率的に申告を進めるためのヒント

効率的な申告には、オンライン申告の活用が最適です。

事前に必要書類を準備し、e-Taxを利用することで、申告書の記入や提出が簡単になります。

また、控除対象となる書類は日頃から整理しておくことで、申告時の負担を減らすことができます。

アルバイトの確定申告は、法律を守るだけでなく、節税や還付金の受け取りといった大きなメリットもあります。

正しい知識を持って対応することで、安心して収入を得ることができます。

- アルバイト収入の確定申告を怠ると延滞税や指摘を受けるリスクがある

- 基礎控除や勤労学生控除を活用することで税負担を軽減できる

- e-Taxを利用すると効率的に申告を完了でき、還付金の受け取りも早い

コメント