- アルバイトで確定申告が必要な条件

- 確定申告をしない場合のリスク

- 確定申告の手続きとそのメリット

アルバイトの確定申告が必要な条件とは?

アルバイトの収入でも確定申告が必要な場合があります。

その条件を正しく理解することで、税務上のトラブルを防ぐことができます。

以下では、確定申告が必要になる主なケースを具体的に解説します。

年間収入が103万円を超える場合

103万円という金額は、所得税の課税対象となる基準額として広く知られています。

アルバイトで得た年間の給与収入が103万円を超えた場合、所得税が発生するため確定申告が必要になります。

ただし、控除や経費などによって課税額が変動するため、場合によっては申告が不要なこともあります。

給与所得以外の収入がある場合

アルバイトの収入以外にも収入がある場合、たとえば副業や投資による収入がある場合も確定申告が必要です。

その際、給与所得とその他の所得を合算した総収入が一定額を超えると課税対象になります。

特に、20万円以上の副業収入がある場合は必ず申告が必要になる点に注意しましょう。

これらの条件を知ることで、自分が確定申告が必要かどうか判断できるようになります。

確定申告が不要な場合でも注意したいケース

アルバイトの収入が確定申告の基準に達していない場合でも、注意が必要なケースがあります。

特に、住民税の申告や扶養控除への影響については、しっかり把握しておくことが大切です。

以下で、それぞれのケースを詳しく説明します。

住民税の申告が必要な場合

確定申告が不要でも住民税の申告が必要になることがあります。

たとえば、アルバイトの収入が103万円未満であっても、自治体により住民税の課税基準が異なるため、申告が必要となる場合があります。

また、申告を怠ると後日通知が来ることがあり、未納が発覚するとペナルティが発生する可能性もあります。

扶養控除への影響

アルバイトをしている方が親や配偶者の扶養控除を受けている場合、収入が一定額を超えると扶養から外れる可能性があります。

扶養控除が適用されなくなると、家族の所得税や住民税が増えるため、注意が必要です。

特に年収が130万円を超えた場合、社会保険の扶養も外れる場合があるため、影響は大きいです。

確定申告が不要な場合でも、これらのポイントに気を付けることで、将来のトラブルを回避することができます。

アルバイトが確定申告を行うメリット

確定申告は義務だけではなく、多くのメリットがあることをご存じでしょうか。

アルバイトの方でも適切に申告を行うことで、税金の還付や収入証明の活用など、思わぬ恩恵を受けることができます。

ここでは、確定申告を行うことで得られる主なメリットを解説します。

払いすぎた税金の還付が受けられる

アルバイトをしていると、毎月給与から源泉徴収という形で税金が引かれています。

しかし、年間の収入が一定額以下であった場合、この引かれた税金が払いすぎである可能性があります。

確定申告を行うことで、払いすぎた税金が還付金として戻ってくる場合があり、これは大きなメリットです。

収入証明として活用できる

確定申告を行うことで作成される確定申告書は、収入を証明する書類として利用できます。

例えば、奨学金の申請や住宅ローンの審査、各種補助金の申請などで収入証明が必要になることがあります。

こうした場面で確定申告書を活用できることは、アルバイトとして働く方にも役立つ機会が多いです。

確定申告を正しく行うことで、不要なトラブルを避けるだけでなく、こうしたメリットを最大限に活用できます。

確定申告の手続き方法と準備する書類

確定申告を行うためには、手続きの流れと必要な書類を正確に把握しておくことが重要です。

初めて申告を行う場合でも、必要な情報を準備しておけばスムーズに手続きが進みます。

ここでは、申告書類の入手方法や必要な書類のリストを詳しく解説します。

確定申告書類の入手方法

確定申告書類は、税務署や国税庁の公式ウェブサイトから入手することができます。

用意する書類には、Aフォーム(給与所得者用)またはBフォーム(個人事業主用)がありますが、アルバイトの場合は確定申告書Aを使用します。

オンラインで申告を行う場合は、e-Taxというシステムが便利です。自宅から簡単に手続きができる点が魅力です。

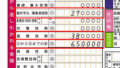

必要な書類のリストと記入のポイント

確定申告を行う際に準備すべき書類は以下の通りです:

- 源泉徴収票(勤務先から受け取ります)

- 本人確認書類(運転免許証やマイナンバーカードなど)

- 銀行口座情報(還付金の振込先)

- 控除に必要な書類(医療費、寄付金、保険料などの領収書や証明書)

これらを揃えた上で、正確に記入することが重要です。

特に源泉徴収票の支払金額や所得控除の欄を誤記しないよう、細心の注意を払いましょう。

準備と手続きを確実に行うことで、ストレスなく確定申告を終えることができます。

アルバイトの確定申告のポイントをまとめ!

アルバイトとして働く方にとって、確定申告の必要性や手続きは重要なポイントです。

この記事で紹介した内容を押さえておけば、自分に必要な手続きやメリットをしっかり把握できます。

ここで、特に重要なポイントを簡潔にまとめます。

- 年間収入が103万円を超える場合、確定申告が必要。

- 給与以外の収入がある場合も、確定申告が求められることがある。

- 住民税の申告や扶養控除の影響に注意。

- 確定申告を行うことで、税金の還付や収入証明などのメリットが得られる。

- 手続きには源泉徴収票や必要書類の準備が必須。

これらのポイントを把握し、早めに行動することで、安心してアルバイトを続けることができます。

特に初めての確定申告では戸惑うことも多いですが、正しい情報を参考にすればスムーズに進められるはずです。

今後の働き方や収入に応じて、必要な手続きが変わることを頭に入れておきましょう。

- アルバイトの収入が103万円を超えると確定申告が必要。

- 副業収入が20万円以上ある場合も申告が必要。

- 確定申告を行うと払いすぎた税金が還付される可能性。

- 扶養控除や住民税の申告への注意が重要。

- 準備する書類を正確に揃えることで手続きが円滑に進む。

コメント